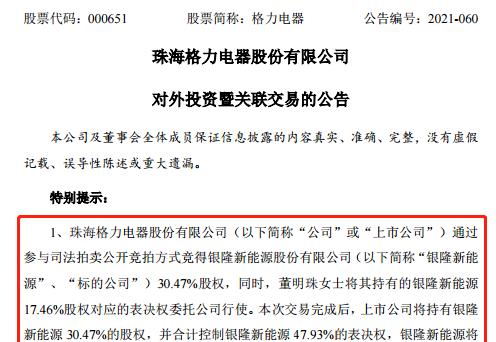

成功拿下银隆新能源的控股权,格力电器驶入新能源车赛道,董明珠的新能源汽车梦也得到延续和加强。8月31日午间,格力电器宣布,将通过司法拍卖以约18.28亿元的价格竞得银隆新能源约3.36亿股份,占银隆新能源总股本的30.47%。此外,格力还与董事长董明珠签订了附生效条件的《表决权委托协议》,董明珠将其持有的17.46%的银隆新能源股份所有对应的表决权,委托格力电器行使。本次交易完成后,格力电器将持有银隆新能源30.47%的股权,并合计控制银隆新能源47.93%的表决权,银隆新能源将成为格力电器的控股子公司。

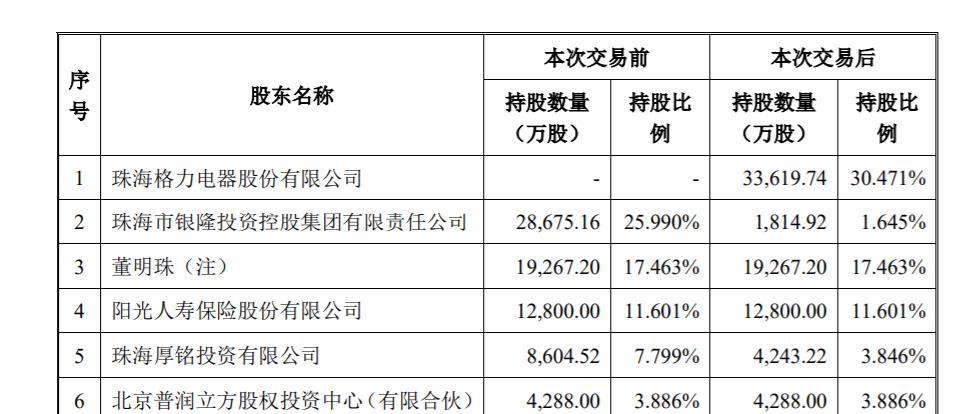

此次银隆新能源拍卖的30.47%股权分别以起拍价成交。股权分别来自银隆投资、厚铭投资与红恺软件三家公司的被质押股份。

收购完成后,格力电器持股30.47%成为银隆新能源第一大股东,董明珠持股17.46%是第二大股东,另外,阳光人寿保险持股11.6%是第三大股东。

以银隆新能源30.47%的股权作价18.28亿元计,银隆新能源所有股份的价值约为60亿元。格力电器称,本次交易是公司积极响应国家“双碳”目标、落实“立足家电行业,稳步拓展多元化新兴业务”发展思路的重要举措。控股银隆新能源,有利于提高产能利用率和产品竞争力,并借助银隆新能源的纳米级钛酸锂技术及现有锂电池产能,推动银隆新能源储能产品在公司储能相关的电器产品、新能源等板块的应用,全面加速现有多元化业务发展。

以银隆新能源30.47%的股权作价18.28亿元计,银隆新能源所有股份的价值约为60亿元。格力电器称,本次交易是公司积极响应国家“双碳”目标、落实“立足家电行业,稳步拓展多元化新兴业务”发展思路的重要举措。控股银隆新能源,有利于提高产能利用率和产品竞争力,并借助银隆新能源的纳米级钛酸锂技术及现有锂电池产能,推动银隆新能源储能产品在公司储能相关的电器产品、新能源等板块的应用,全面加速现有多元化业务发展。

公告称,格力电器和银隆新能源在汽车工业产品、储能相关的电器产品、精密模具、新能源、再生资源等多个业务板块拥有协同空间。

对格力电器而言,储能相关的电器产品可以借助银隆新能源电池及相关技术进行优化、提高产品竞争力;利用银隆新能源提高汽车工业产品在电机、控制器等汽车核心零部件行业的市场份额;再生资源板块也可以与银隆新能源电池材料回收形成合力、规模化发展。

对银隆新能源而言,可以借助格力电器覆盖全国的营销网络和海外销售渠道拓展境内外新能源汽车、储能市场;银隆新能源的物流车、纯电动叉车等专用车辆、设备可以服务于格力电器的物流业务、各基地生产制造活动;通过交易完成后的供应链管理降低生产成本,提高产品竞争力。

公告称本次交易完成后,格力电器和银隆新能源能够充分发挥双方优势,资源共享,实现 “1 1>2”的效果。从长期看,本次交易有利于提高上市公司竞争力,提高股东回报。本次交易尚需向国家市场监督管理总局申报经营者集中的审查。

公开资料显示,银隆新能源成立于2008年,是国内少有的形成了从锂电池材料、锂电池、模组/PACK 动力总成、新能源整车、储能系统设备到动力电池梯次利用、回收的闭合式循环产业链的综合性新能源产业集团。该公司拥有安全性能行业领先的钛酸锂电池、全球排名前列的钛酸锂实际电池产能和国内排名靠前的磷酸铁锂实际电池产能。此外,银隆还具备系列齐全的商用车、专用车、物流车等车型,产品类型丰富,其中新能源客车行业排名领先。

根据中国客车统计信息网数据显示及行业权威媒体报道,银隆新能源7月销售7米以上新能源客车为420辆,位居行业第三,1-7月累计销售1399辆,位居行业第四。

财务数据显示,银隆新能源在2020年的资产总额为287.64亿元,负债总额为225.89亿元,应收账款59.87亿元,或有事项金额8.75亿元,所有者权益合计61.75亿元。

2020年,银隆新能源实现营业收入43.25亿元,营业利润亏损8.35亿元,净利润亏损6.88亿元,2020年度经营活动产生的现金流量净额为31.72亿元。

董明珠“重燃造车梦”

董明珠、格力电器与银隆新能源的“渊源”源于2016年,董明珠曾计划通过格力电器以130亿元的价格全资收购银龙新能源进行多元化扩张,但最终遭股东大会否决。

2016年4月23日,财政部发布《关于完善新能源汽车推广应用财政补贴政策的通知》。在格力电器的销售有所下滑的同时,董明珠敏锐的嗅到了新商机,她宣布格力电器准备以130亿元收购珠海银隆100%的股权。2016年8月,格力电器公告收购方案,宣布以发行股份方式收购珠海银隆100%股权,收购完成后,珠海银隆将成为格力电器的全资子公司,但方案一经发布,质疑的声音不断,被投资者指责珠海银隆的估值过高、格力电器增发价太低。

10月底,格力电器临时股东大会否决了收购银隆并募集资金的整体方案。格力电器随后发布公告,承认发行股份购买资产相关议案整体上未通过,表示计划继续推进本次发行股份购买资产事宜,并调减或取消配套募集资金。优化和调整后的方案将重新提交董事会和股东大会审议,并以该次董事会决议公告日作为发行定价基准日。然而,优化和调整后的方案尚未公诸于众,重组对方就已“爽约”。11月16日,珠海银隆发函告知格力电器,调整后的交易方案未能获得珠海银隆股东会的审议通过,珠海银隆基于表决结果决定终止本次交易。

从事后曝光的格力电器股东大会现场录音材料来看,当初谈判时,格力电器“给了珠海银隆现金选择权利,但珠海银隆的股东不愿意拿现金,愿意拿股票”,因而,国资股东面临被摊薄的问题。

但格力收购银隆后,董明珠以个人名义投资入股银隆新能源,成为第二股东。值得注意的是,除了董明珠个人投资,董明珠还拉上京东董事长刘强东、万达集团董事长王健林等,一起投资珠海银隆。当时,珠海银隆的估值是134亿元,完成融资后下一步目标就是独立上市。这是属于银隆新能源高光时刻。然而,紧随而至是的银隆新能源独立上市告吹,第二大股东董明珠和银隆新能源创始人魏银仓矛盾爆发,魏银仓卸任,格力系人马接管银隆新能源的运营。银隆新能源曾公开指控大股东涉嫌侵占公司利益金额超过10亿元。但据了解,魏银仓已经远走美国,逍遥法外。2018年,银隆新能源还被爆出拖欠多家供应商货款超过10亿元,工厂大面积减产,工业园被法院查封。2020年,银隆新能源股份多次被拍卖,但接盘者却寥寥无几,计划拍卖股份3155万股,但最终仅成交了7万股。现在,格力电器通过司法拍卖路径,成为了银隆新能源的控股股东,格力不需要再上演被股东否决的过往一幕。而董明珠的造车梦,理应会加快速度地得到实现。2021年7月23日,国家发改委、国家能源局正式印发《关于加快推动新型储能发展的指导意见》,明确2025年实现新型储能从商业化初期向规模化发展转变,其中,装机规模达3000万千瓦以上。到2030年,实现新型储能全面市场化发展。实际上早在2016年董明珠想要操刀格力电器收购银隆之时,最看重的就是储能。在当时的一场媒体说明会上,董明珠就表示,钛酸锂电池技术是银隆打动格力的关键,储能业务大有可为。2019年,格力电器通过全资子公司珠海格力能源环境技术有限公司与银隆新能源、华泰慧能共同投资设立“珠海横琴格力华钛能源发展有限公司”,随后格力华钛就拿到了横琴20MW/20MWh热电储能项目,并且后续一直在开展储能相关业务。

在新型储能领域,银隆的钛酸锂电池具有“高安全、大倍率、长寿命”的显著优势。前不久,由中国机械工业联合会组织的“高安全大倍率储能系统关键技术研发与应用”科技成果鉴定会在珠海召开。鉴定委员会认为,银隆新能源“高安全大倍率储能系统关键技术研发与应用”项目技术难度大,创新显著,核心技术具有自主知识产权,对推进电储能规模化安全可靠应用,具有显著的经济和社会效益,并已具备推广应用条件,在钛酸锂电化学储能技术领域达到“国际领先”水平。目前银隆拥有钛酸锂和磷酸铁锂生产线 40 余条,电池板块总体实际产能约18.31GWh/年,其中,钛酸锂电池实际产能为 2.85GWh/年。在全球排名前列;磷酸铁锂电池装备水平较高,实际产能在国内排名靠前。在锂电池产能紧缺的背景下,银隆新能源现有的充足锂电池产能将会在短时间内释放,稳定供应市场。

在新型储能领域,银隆的钛酸锂电池具有“高安全、大倍率、长寿命”的显著优势。前不久,由中国机械工业联合会组织的“高安全大倍率储能系统关键技术研发与应用”科技成果鉴定会在珠海召开。鉴定委员会认为,银隆新能源“高安全大倍率储能系统关键技术研发与应用”项目技术难度大,创新显著,核心技术具有自主知识产权,对推进电储能规模化安全可靠应用,具有显著的经济和社会效益,并已具备推广应用条件,在钛酸锂电化学储能技术领域达到“国际领先”水平。目前银隆拥有钛酸锂和磷酸铁锂生产线 40 余条,电池板块总体实际产能约18.31GWh/年,其中,钛酸锂电池实际产能为 2.85GWh/年。在全球排名前列;磷酸铁锂电池装备水平较高,实际产能在国内排名靠前。在锂电池产能紧缺的背景下,银隆新能源现有的充足锂电池产能将会在短时间内释放,稳定供应市场。

值得注意的是,在2019年5月,银隆新能源曾推出——银隆新能源艾菲,新车定位为纯电动MPV,补贴前售价为43.00万元。

免责说明:我们对文中观点保持中立,仅供参考、交流之目的,如涉及到版权等问题,请联系我们进行删除处理,谢谢。