在电商“618”活动进行得如火如荼之际,京东宣布将于6月18日正式登陆港交所。

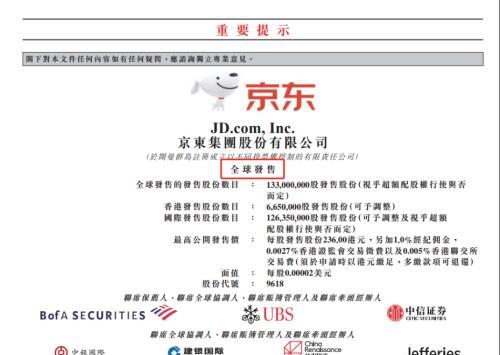

6月8日,京东集团在港交所发布公告宣布,今日上午九时开始在香港公开发售,并于6月11日定价,6月18日上午九时正在香港联交所交易。最高公开发售价为236港元,将发行1.33亿股发售股份,股票代号为9618。联席保荐人为美银美林、瑞银、中信里昂证券。

此前,京东发布的招股书内容显示,京东香港IPO募集资金将用于投资以供应链为基础的关键技术创新,以进一步提升用户体验及提高运营效率。

京东将于6.18正式登陆港交所

6月8日,京东集团发布公告称,将于6月8日至6月11日招股,在港上市最高公开发售价为236港元/股,拟全球发售1.33亿股,香港公开发售(初步于香港提呈665万股发售股份,占全球发售初步提呈的发售股份总数5%)。其中,香港公开发售时间是6月8日上午9点。

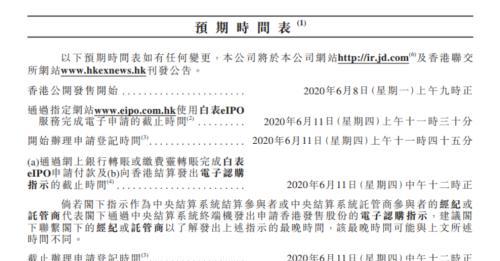

同时,京东还披露了公开发售的预期时间表,其中显示6月8日上午九点整在港公开发售,在6月11日定为预期定价日。

预期将向国际承销商授出15%超额配股权,公开发售价将不超过每股香港发售股份236港元,预期将于2020年6月18日上午九时开始买卖,每手50股。

据彭博社报道,京东香港发售股票据悉被超额认购多倍,京东面向机构发行部分被超额认购。

京东成功在港上市后,将成为港交所第四家同股不同权的上市公司,亦是继阿里之后第二家在美国、香港同时上市的电商公司。

京东在美上市6年

净利润增长48倍

京东于2004年建立,并于2014年在美国上市, 2020年6月18日京东将在香港二次上市。起初在2014年时,京东市值只有260亿美元,而如今京东市值已经高达867亿美元(人民币6139亿元)。若按招股最高价计算,此次京东港股上市将募资314亿港元(人民币287亿元)。

回顾京东近年来的发展,自其在美上市以来的6年间净收入增长8.3倍,同时净利润增长48倍;年度活跃用户数从4740万激增至3.87亿元,增长近8.2倍;自由现金流增长8.3倍;员工数也从3.3万人增长至22万人。

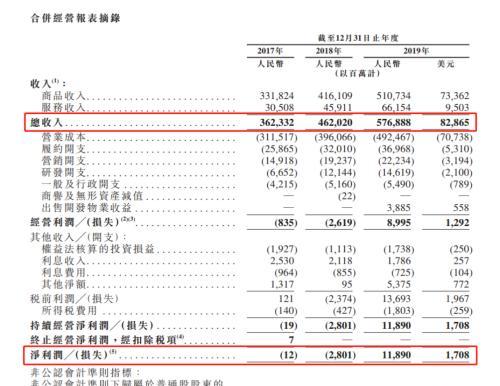

聚焦其近年来的业绩表现,京东招股书披露,2017年至2019年,公司总收入分別为3623亿元、4620亿元和5769亿元人民币,近三年总收入复合增长率为26.19%;2017年及2018年持续业务的经营净亏损分别为1900万元及人民币28.01亿元,2019年转盈,持续经营净利润净利润118.9亿元。

同期,京东的活跃用户数分別为2.925亿、3.053亿及3.62亿。截至2019年12月31日,在线电商平台拥有超过27万的第三方商家。

股权结构方面,京东董事局主席兼首席执行官刘强东持有京东15.1%的股权,腾讯持股17.8%,沃尔玛持股9.8%。刘强东投票权为78.4%,腾讯为4.6%,沃尔玛为2.5%。

根据京东的招股书显示,根据《财富》按收入统计的全球500强排行榜,公司是中国最大的零售集团。京东表示,凭借在客户体验和运营效率方面的优势,以及致力于对技术和物流基础设施进行长期投资的战略,已建立起巨大的规模优势并确立了市场领先地位。

受各种利好因素影响,近期京东(JD.O)的股价连创新高。今年以来,京东不受市场震荡的影响,股价暴涨67.58%。截至最新交易日6月5日收盘,该股报59.04美元/股,最新总市值为867亿美元。拉长时间来看,京东上市以来的股价波动较大,在2018年2月份创下阶段新高后,股价便直线下挫,并在2018年12月份开启新一轮猛攻,持续震荡上升之势。

网易确定全球发售价

京东、网易将合计募集525亿港元

除京东外,网易在港二次上市也引起诸多关注。

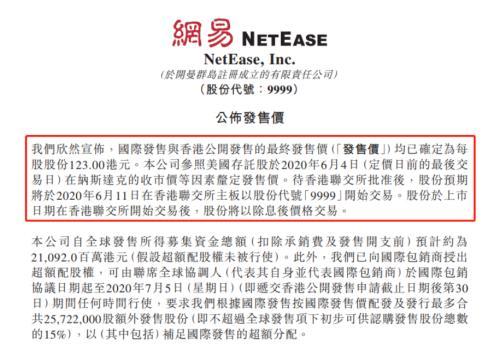

网易6月7日宣布,国际发售与香港公开发售的最终发售价均为每股发售股份123港元,共计新发行17148万股普通股的全球发售确定发售价,若按此发行价计算,网易此次回港上市将募集资金211亿港元(人民币193亿元)。该公司定于6月11日上市交易。

根据公司于纳斯达克上市的每一股美国存托股代表25股股份的比例,发售价约合每股美国存托股397美元。网易公告称,公司在确定上述发售价时,综合考虑了美国存托股于2020年6月4日(定价前最后交易日)的收市价等因素。股票代码为9999。

网易表示,公司拟将本次发行募集资金净额用于全球化战略及机遇、推动对创新的不断追求以及一般企业用途。

值得一提的是,京东此次将发行1.33亿股发售股份,若按最高公开发售价为236港元,此次京东港股上市将募资314亿港元(人民币287亿元)。

如此看来,京东与网易两家此次在港上市将合计募集超525亿港元。

热门中概股先后赴港上市

港股市场有望焕发新活力

随着京东、网易赴港二次上市,市场关注的焦点从海外市场转向了港股市场。

其实,此前阿里巴巴回港上市为其他中概股起到了表率作用。2019年11月26日,阿里巴巴在港交所挂牌上市,成为首家同时在美国和香港资本市场上市的中国互联网公司,是港交所上市制度改革后首个在香港二次上市的海外发行人,也是2019年迄今为止全球最大规模的新股发行。

阿里巴巴集团CEO张勇当时表示:“今年阿里巴巴迎来了一个重要里程碑,我们回到香港上市了。”同时,他感谢港交所过去的创新、改革,使得阿里5年前未能在香港整体上市的遗憾风吹云散。

目前,随着网易、京东先后赴港上市,资本市场对中概股回港后的发展有了更多的期待。

在中概股回归的风口之下,此前有消息称拼多多将确定回港二次上市,并表示确定中金为其保荐人之一。对此,拼多多发言人表示,公司从未与任何中介机构探讨过这一计划,也未与任何交易所有过任何关于“二次上市”话题的接触,不知这样的独家消息从何而来。公司现金流健康,截至目前的资金储备和收入增速足以让“百亿补贴”持续多年,所以暂无任何二次上市计划。

海通证券指出,港股之所以成为中概股回归的第一站是因为,一是港股国际化程度高,近半数投资者来自海外,投资者以机构为主,从而投资风格偏重长期价值。二是政策制度完善,鼓励新兴科创企业上市。三是虽然港股整体便宜,但是科技和新兴消费类公司享有高估值溢价,这对在美中概股非常具有吸引力。

目前满足在中国香港二次上市资格的企业除了京东、网易外,还包括百度、好未来、58同城、陌陌、新浪、携程等头部公司,预计这些中概股回归将改变港股行业结构,提高科技和消费类占比,港股市场有望焕发出新活力。

香港交易所行政总裁李小加此前曾表示,许多在美国上市的中国公司今年可能会在港交所上市。“今年将是首次公开发行(IPO)重要的一年,包括来自中国的超大规模IPO,很多是我们称之为从美国回流的企业。”他表示。

李小加指出,由于缺乏会计透明度,在美上市的中国公司也面临压力,这导致纳斯达克交易所最近出台了限制措施,这将使一些中国公司更难在该交易所上市。李小加表明,很多有意来港上市的美国上市中概股,已具备香港上市的条件,包括科技公司。“目前美国的氛围变得不那么友好了,而我们已经从根本上对上市制度的许多方面进行了改革,使我们变得更加灵活。”

本文源自中国基金报