下周京沪高铁4.88元发行A股,融资305亿!中签者会出现邮储银行的一幕吗?

从京沪高铁IPO的招股说明书看,本次发行价为4.88元/股,对应市盈率为23.39倍。预计募集资金总额为306.74亿元。(京沪高铁截至2019年9月30日的每股净资产为3.73元/股。)

如果仅看发行估值水平,23.39的市盈率不算低,要知道A股主板IPO有条红线就是发行市盈率一般不会超过23,23.39这个数字背后还是有点内涵,这是新股发行中真正意义上突破23倍市盈率天花板的首次。

1)但估值不低并不意外着有泡沫,还要看成长性,提升空间大的公司市场会给予高溢价。

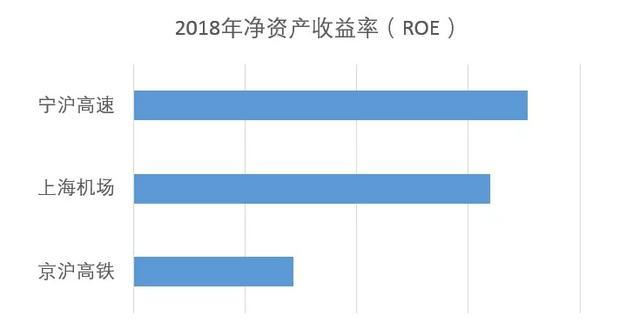

先来看一下A股那几家同类型的上市公司,几家相互对比一下。下图是京沪高铁、上海机场、宁沪高速这三家白马公司的净资产收益率(ROE)。

宁沪高速和上海机场都是非常优秀的公司,净资产收率(ROE)都超过了15%。京沪高铁比较低,只有个位数7%。但净资产收益率(ROE)是由净利率、周转率和杠杆率三部分构成的,所以我们再进一步看一下细分的结构。交通运输行业里,净利率反应的是话语权和综合管理能力,周转率体现的是投资效率(机场、高速公路和高铁都是需要大量投资的),杠杆率反应的是经营风险。这三家公司有一个共同的特点,就是销售净利率远远高于其自身的净资产收益率,白酒行业的龙头企业,茅台、五粮液也有这样的特点。拆分以后可以看到,上海机场无疑是三家公司里最优秀的,她的净利率和周转率是最高的,而杠杆率是最低的。相比上海机场,而我们今天的主角,京沪高铁,是低净率、低周转和高杠杆的组合,所以未来还有很大的改善和提升空间。(目前的财务数据不是太好看,但这个财务数据的基础上,京沪高铁的利润也吊打绝大部分铁路局)

上文已经给了一个结论,京沪高铁有很大的成长提升空间。

2)那关键问题来了,真的能提升吗?

从京沪高铁招股说明书得知,京沪高铁近几年发送旅客人数年均增长20%,客座率常年维持在80%,是中国客座率最高的高铁线路。客座率越高,高铁线就越赚钱,京沪高铁持续赚钱的确定性很强,收入稳定增长。

再看费用,京沪高铁的利润表上最显著的特点就是没有销售费用,只有一点点的研发和管理费用,最大头的是利息费用。2018年利息支出12.6亿元,主要是因为建设高铁线路时,向银行借的长期借款。不过因为京沪高铁不差钱,每年都在巨额还款,导致利息费用逐年降低(16年19亿元,17年14亿元,18年12亿元),目测今年的利息费用只有10亿元左右。

所以京沪高铁是一家没有营销,又不需要研发,唯一的支出都是还款和利息。员工也非常少,一共67个人,其中25个人还是借调过来的,人工薪酬支出也非常低,这公司靠着一条铁路线,每年就可以轻松赚取百亿元的利润。

可以把它理解为一个印钞机器,一天能稳定赚2000多万,唯一的支出就是当初造印钞机贷款的利息。随着每年的还款,利息的逐年降低,京沪高铁的杠杆会迅速降低,同时业绩也会非常好看。

结合上文1)、2)给出结论,这公司是可以持续提示业绩的,不难。

3)上市后是否破发

个人认为不会。

估计很多人会把同类型的上市公司广深铁路市盈率18倍与京沪高铁相比,在2020年1月3日的网上投资者交流会上,有投资者连续发问:“同属铁路客运服务企业,广深铁路市盈率才18倍,你们则为23倍,是否合理?有可比性吗?”京沪高铁方面则回应,市盈率有不同计算口径,并称广深铁路与京沪高铁同口径市盈率为28.01倍。

以绝对估值看,广深铁路其实比京沪高铁更贵,且广深铁路资产并不比京沪高铁好。另外新股上市后表现还要看市场氛围,目前在上证指数已经突破3050的压力,短期最差也是在3000点左右震荡,整个市场的风险偏好比邮储银行上市那会好很多。

更多投资观点,请点击关注!

京沪高铁启动上市计划,将给股市带来怎样的投资机会?

好像这是第一家高铁上市公司吧。打新中签的发了!

三眼看天下,泪察天地人,大奇兄讲故事!

当股市始终把融资功能作为第一要素,来完成上市计划。以摆脱亏损,唯有通过高溢价的发行,来迅速归还银行即将到期的借款和以及自身发展的资本金。可以说完全阻隔了二级市场投资空间。始得投资者唯有在二级市场上通过炒作中赚取差价。

作为高铁行业而言,仍将是铁路总公司最大的亏损大户。它仍将用传统模式来进行包装,并做出一份漂亮经营业绩。未来仍将进入股市怪圈。第一年业绩优,第二年业绩平,第三年亏损,第四年资产重组。因此,这种公司上市后唯有可行,借助题材特殊性而炒作一把。可以说京沪高铁没有任何投资价值。

确实,股市如继续用高溢价方式发行股票!那么对投资者而言就是空谈投资,最终助长投机!唯有改变……

投资的机会是上市以后股票的走势来决定的,如果只是一味的炒作上涨,那么机会就越来越小,但是如果错杀,下跌,那么机会就越来越大,所以京沪高铁启动上市是否给予投资者带来机会,要以市场来决定,现在没有参考价值!

根据数显显示,京沪高铁营业收入从 2013 年的 182 亿提升到 2017 年近296 亿,年均复合增长率近 13%,京沪高铁日赚3500万元,每小时约赚146万元,相当于价值553元的京沪高铁全程二等座票2600余张。所以称之为世界最赚钱高铁!

按照目前A股的上市公司来参考的话,因为没有和“京沪高铁”同等级别的上市公司,所以只能用广深铁路为例了!目前广深铁路的总市值为218亿元,市盈率为22倍左右,那么照着这个市盈率和市值来参考的话,“京沪高铁”的市值应该是在3000亿左右,甚至更高!

那么京沪高铁的机会在哪里?我认为上市几年内的机会看两点,一是时机,二是筹码!

1.上市的时机

如果京沪高铁的上市正好是赶上了牛市周期,那么虽然是这样的庞然大物,但是刚上市的流动筹码还是非常小,所以很容易受到市场的炒作,游资的跟风,导致一个水涨船高的局面!那么他的机会也就一览无遗了!可是如果上市的时间是一个熊市或者熊市末期,那么京沪高铁不仅中签收益不会太高,还会早早开盘出现一个震荡,甚至下跌的局面!

2.筹码的情况

要知道一只个股的涨幅大小和主力坐庄的筹码有着密切的关系,像京沪高铁这样的庞然大物,坐庄的主力一定不止一家,可能有几家,甚至十多家共同坐庄来完成一波行情!但是由于庞大的市值和较多的流通筹码,所以洗盘吸筹的过程也是极为漫长,因此对于想要投资京沪高铁的投资者而言,你没有一颗大心脏,没有极强的忍耐力,是不可能熬到它起飞的那一刻!其实也就是一个横有多长,竖有多高的局面,但是谁也不知道它何时竖起来…………

所以对于散户投资者来说,我认为目前的市场有太多太多比京沪高铁更值得投资的个股了,完全没必要为了一棵树放弃一片森林!说白了,这个体量的庞然大物就不是普通散户应该玩的,因为你没这个耐心,这些都是大机构,大基金的重仓对象,他们有的是耐心,有的是资金!

??点赞关注??,更多市场观点和逻辑与你分享!