(报告出品方/作者:国联证券,陈梦瑶)

1、投资聚焦

研究背景

2021 年 7 月以来,能繁母猪存栏连续 5 个月下降。根据农业农村部,截至 2021 年 11 月末,我国能繁母猪存栏 4296 万头,环比下降 1.2%,相当于正常保有量的 105%。通常春节后,猪肉消费季节性低迷,因此我们预计 2022 年上半年猪价二次 探底,生猪去产能加速。当前猪周期已进入底部区间,猪周期何时反转,何时为最佳 布局时点,有哪些优质标的值得布局以及长期看猪企的成长性如何?这是当前市场最 关注的问题,在本文后面几章我们将尝试为投资者一一解答。

不同于市场的观点

我们结合当前母猪存栏、猪企现金流、母猪效能以及补栏情绪四因素,认为当前 仍处于周期下行阶段,但周期仍未见底。预计在无动物怡情干扰下,22H1 猪价仍将 处于下行通道,猪周期拐点有望于 22Q2-Q3 出现。猪企股价与猪价相关性高,从往 轮周期规律看,第 1 个与第 2 个“猪价底”之间往往股价开启上涨模式,因此我们认 为春节前猪价的短期反弹区间或为最佳买点。

核心结论

短期:按母猪存栏推测,2022年4-5月份或为生猪出栏高点。考虑周期底部养殖户压 栏情绪等,预计2022年Q2-Q3出现拐点,今年春节前猪价反弹期或为最佳布局时点。

长期:我国生猪养殖市场空间超万亿,但当前行业竞争格局分散,散户占比接近50%。 动物怡情扰动与规模化的反作用下,生猪养殖行业集中度提升有望成为大趋势。

2、非洲猪瘟加强周期波动,当前亏损时长不及往轮

2.1 猪周期遵循“蛛网模型”,亏损幅度与时长是反转关键

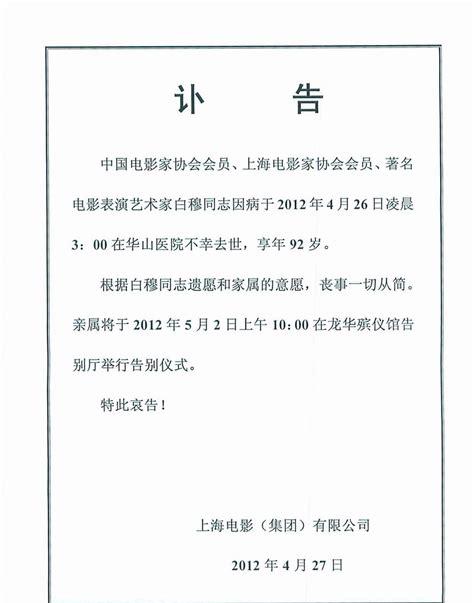

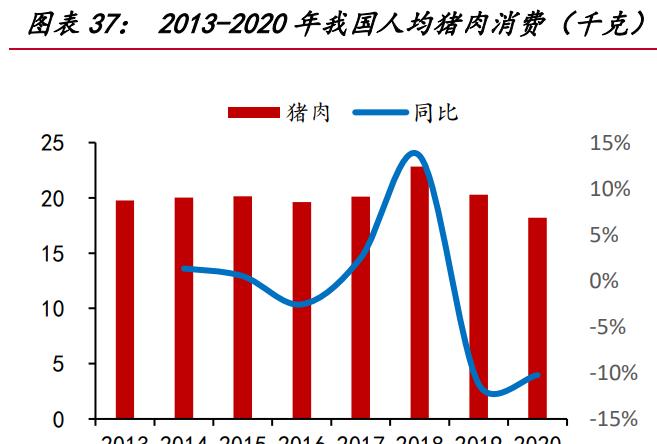

猪周期是农业中最重要的周期规律,遵循蛛网模型。猪肉是我国消费占比最大的 肉类,年需求量较为稳定。2017 年之前,我国每年人均猪肉消费量约 20 公斤。受 2018 年出现的非洲猪瘟影响,人均需求量有所扰动,2020 年为 18.2 公斤。而我国 生猪的供给格局分散,目前市场中散养户占比约 50%,散养户进入与退出市场带来 供给变化与价格波动。一个典型的猪周期遵循“蛛网模型”,包括“猪肉价格上升-母 猪补栏增加-猪肉供大于求-猪肉价格下降-能繁母猪淘汰-猪肉供不应求-猪肉价格上 涨”的过程。

生猪行业的前瞻指标可分为短期、中期、长期指标。当前的猪肉供给=上年母猪 存栏×MSY×平均出栏体重,规模场往往出栏特定日龄的生猪,不同年份生猪平均出 栏体重变化不大。因此从长期看,生猪供给变化主要由前一年能繁母猪存栏与行业 MSY 决定,长期指标如母猪存栏、MSY 等与生猪价格呈现反向关系。中期指标包括 母猪价格、仔猪价格等指标,代表当前市场的补栏情绪,与 6-10 个月后生猪价格呈 反向关系。超短期指标包括生猪出栏体重、出栏量等,可用于监测短期内养殖户出栏 情绪,若出栏体重快速下降,未来 2-3 个月生猪供应减少,价格有望上升。

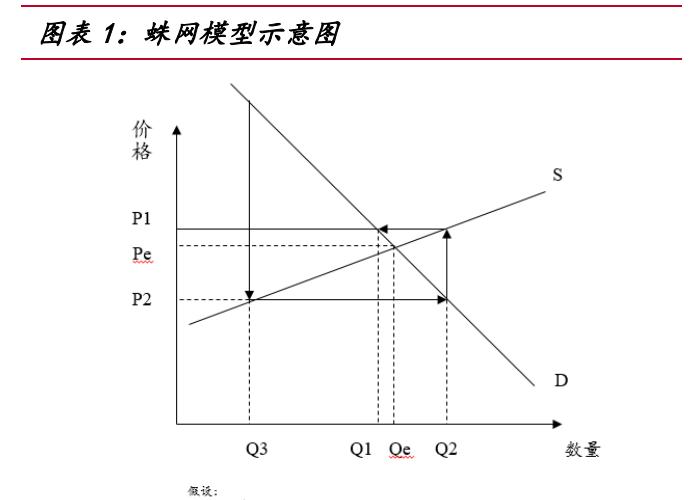

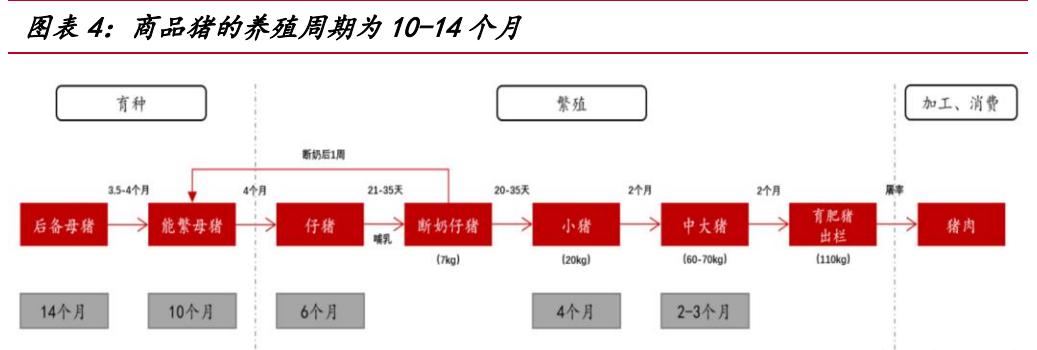

能繁母猪存栏是市场供给的“总开关”。当能繁母猪数量充裕时,从母猪妊娠到 仔猪分娩断奶约需 4 个月,断奶仔猪成长为商品肉猪约需 6 个月,即商品肉猪的养 殖周期约为 10 个月。若能繁母猪数量紧缺,养殖户需要先补栏 4 个月大的后备母猪, 后备母猪到能繁母猪受孕,还需要增加至少 4 个月,该情况下商品肉猪的养殖周期约 为 14 个月。因此,商品猪的养殖周期为 10-14 个月。

亏损的深度与时间跨度是周期反转的关键。生猪养殖属于资金密集型行业,生产 过程需要资金、种群、土地、环保指标等多要素投入,产能过剩时养殖户不会轻易去 产能。只有当行业内大部分企业处于亏损状态,且抗风险能力较低的企业现金流断裂 才会出现产能普遍去化,亏损深度与时间跨度是去产能的关键。非洲猪瘟已出现两年 有余,当前规模养殖场普遍装配完备的消杀设备,非洲猪瘟不易大范围发生,因此本 轮周期很可能依靠周期内生效应自发去产能,可参照 2010-2015 年猪周期。2021 年 初至今,生猪自繁自养亏损区间头均亏损为 319 元/头,亏损时长 25 周;外购仔猪亏 损区间的头均亏损 845 元/头,亏损时长 36 周。相比于 2010-2015 年猪周期,本轮 亏损幅度远超往轮,但亏损时长较短,自繁自养亏损区间仅 25 周。

2.2 以史为鉴:回顾四轮猪周期,生猪去产能幅度决定猪价涨幅

2006 年以来,我国共出现过 4 次猪周期,分别为 2006-2010 年、2010-2015 年、 2015-2019 年、2019 年至今的猪周期。每轮猪周期通常以动物怡情引起的生猪存栏 数量大规模下降为开场,并经历 15-20 个月的猪肉价格上升周期。价格上升刺激养殖 户补栏,随后进入价格恢复阶段,以 W 型底结束。

第一轮猪周期从 2006 年 7 月-2010 年 6 月,持续时间约 4 年,上行 21 个月, 下行 27 个月。2005-2006 年国内猪肉价格跌至多年低位,养殖户难以承受深度亏损, 产能的退出开始加快,大量母猪被迫淘汰。2006 年全国能繁母猪存栏下降 3.6%,生 猪存栏量同比下降 2.6%,猪价在 2006 年 7 月触底上涨。而 2007 年发生高致病性的 猪蓝耳病,大幅延缓了补栏速度,价格加速上涨。至 2008 年 4 月,猪价站上本轮高 峰的 17.4 元/公斤,较 2006 年 7 月 6.76 元/公斤的低点上涨幅度达 157%。此后,供 应恢复,猪价见顶回落,2009 年发生甲型 H1N1(猪流感)怡情,需求低迷,价格加 速下行,至 2009 年 5 月达到本轮周期的低点。随后 2010 年出现瘦肉精和注水猪肉 等食品安全事件,生猪加速去产能,猪价至 2010 年 6 月才开启新一轮的上涨。

第二轮猪周期从 2010 年 6 月-2015 年 3 月,持续时间约 5 年,上行 15 个月,下行达 43 个月。这轮周期受到外生性干扰较少,价格主要受猪周期的内部因素推动。 受低猪价影响,能繁母猪的存栏量在 2010 年加速下行,生猪价格在 2010 年 6 月触 底后一路攀升,至 2011 年 8 月的周期高点 19.92 元/公斤,上涨幅度达 105%。随着 价格的恢复性上涨,能繁母猪存栏在 2010 年 8 月触底,此后缓慢恢复,并在 2012 年 10 月达到 5078 万头的历史新高。猪价随之波动下行,至 2014 年 4 月下跌至低 点 10.45 元/公斤,跌幅达 48%。期间,2013 年 5 月商务部等三部委联合开启冻猪肉 收储工作,提振了市场信心,短期价格有所恢复,但生猪价格下行趋势不变。去产能 过程一直持续到 2015 年 3 月,整轮周期能繁母猪约去化 8.5%,生猪价格反弹 80%。

第三轮猪周期从 2015 年 3 月-2019 年 2 月,持续时间约 4 年,上行 25 个月, 下行 23 个月。从 2014 年起,我国开始实施严格的环保禁养规定,并着力提升生猪 养殖业的规模化程度,大量散养户退出市场,生猪和母猪存栏持续下降。且 2015 年 上半年发生的猪丹毒怡情推波助澜,因此至 2016 年 6 月,价格达 21.2 元/公斤的历 史高点,从最低点上涨的幅度达 103%。规模化养殖带来效率提升,能繁母猪存栏的 预测效果下降。一方面,生猪平均出栏体重大幅增加,在存栏未变甚至下行时,猪肉 产出反而增加;另一方面,母猪效率提升,能繁母猪存栏下降,但生猪存栏下降不明 显,甚至部分时段上涨,生猪总屠宰量未受明显影响。至 2018 年 5 月,价格下跌至 周期低点 10.01 元/公斤,总跌幅达 53%,并于 2018 年非瘟影响下完成筑底。

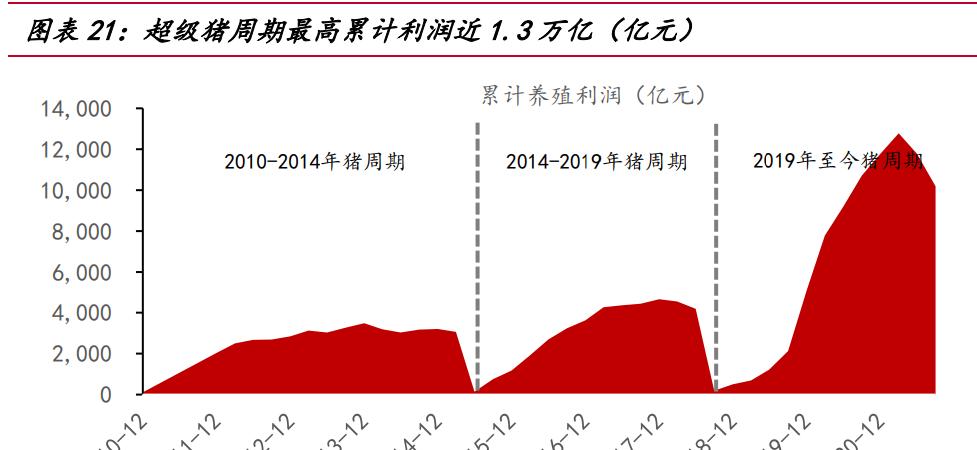

第四轮猪周期从 19 年 2 月至今,被称为“超级猪周期”。其特点是影响因素复 杂、波动剧烈,受到非洲猪瘟、环保限产、规模化养殖、新冠怡情、粮食价格暴涨等 多重因素的影响。至 2019 年 2 月,猪价在非洲猪瘟去产能下开始快速上涨,2019 年 11 月达到周期的最高点的 40.98 元/公斤,涨幅达约 260%。此后在 2019 年 11 月2021 年 1 月,价格高位宽幅震荡。2021 年 1 月,受存栏恢复、出栏量增长、二次育 肥以及替代、进口和消费下滑等多重因素影响,生猪价格快速下跌,半年内由最高的 36.34 元/公斤下跌至 10 月 8 日 10.78 元/公斤,跌幅 70.34%。截至 2021 年 12 月, 受南方腌制腊肉等需求提前的提振作用,猪肉价格有所反弹。截至 12 月 24 日,22 省平均生猪价格为 15.99 元/公斤。

动物怡情是去产能的催化,在不受动物怡情扰动下,猪周期呈超过 4 年、接近 5年趋势。对前 4 次猪周期归纳可见,传统上猪周期大约持续 4 年,下跌时段长于上涨 时段。但在无怡情干扰的情况下,猪周期持续时间有延长趋势。根据 2010 年 6 月2015 年 3 月的猪周期规律,在无严重怡情影响下,下行周期出现 3 个“猪价底”,总 时长接近 5 年。2015 年 3 月-2019 年 2 月猪周期中, 2018 年刚进入去产能阶段, 假设没有非洲猪瘟去产能,猪周期很难于 2019 年初结束。猪周期去产能的过程中, 动物怡情扮演着重要角色。(报告来源:未来智库)

2.3 非瘟后行业防疫措施升级,大规模猪瘟发生概率低

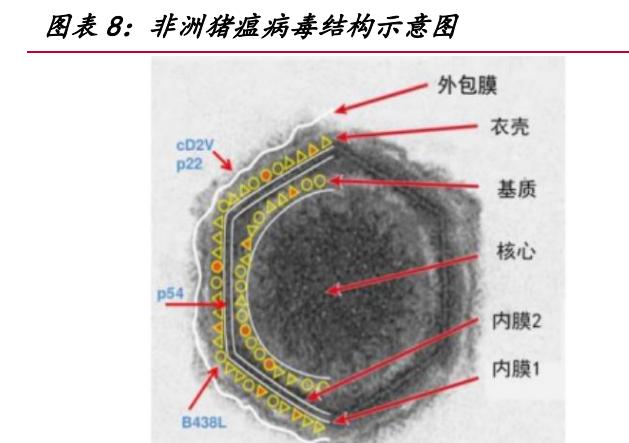

非洲猪瘟被称为猪的“艾滋病”,几乎 100%死亡率、无可用疫苗。非洲猪瘟是 猪的一种急性、热性、高接触性传染病,致死率高达 100%,病猪具有高热、内脏器 官严重出血和高死亡率的特征,因此非洲猪瘟也被称为猪的“艾滋病”。百年来均没 有发现有效防控的商业化疫苗,扑杀成为防治怡情的唯一手段。根据 P72 基因序列 特点,可以将非洲猪瘟病毒分为 23 个基因型,根据毒力的不同可以分为高致病性、 中等毒力、低毒力以及感染无临床症状的毒株,临床以高致病性病毒感染最为常见。

非洲猪瘟影响下,本轮周期母猪存栏去化幅度近 40%,达历史之最。2018 年 8 月我国辽宁沈阳发生首例非洲猪瘟怡情,2020 年 3 月哈尔滨兽医研究所研制出非洲 猪瘟弱毒活疫苗,当前该疫苗仍处于临床阶段,国内外暂无其他商业化疫苗可用。各 地政府一旦发现确诊病例,需按规定对猪群采取封锁、扑杀、消毒、无害化处理等各 项扑疫措施。养殖户在怡情发生之初也均持恐慌抛售心态,因此这轮“超级猪周期” 产能去化幅度远超往轮。截至 2019 年 9 月,能繁母猪存栏同比下降 38.9%,生猪存 栏同比下降 41.1%。整轮周期上行 16 个月,价格累计涨幅超 260%,创历史新高。

规模场消杀措施升级、“禁调令”限制生猪调运,猪病大规模发生概率低。当前 规模场普遍升级消杀防疫体系,且多省均出台生猪禁运政策。如 2021 年 12 月 1 日 起,除种猪、仔猪及非洲猪瘟等重大动物疫病无疫区、无疫小区生猪外,上海、江苏 等东部六省市不再接收区外 30 公斤以上生猪进入东部区育肥,不再接收东部区外未 经“点对点”调运备案的生猪调入。消杀措施升级和限制调运切断了动物怡情传播渠 道,因此预计未来非洲猪瘟大规模发生概率低。

3、22年生猪有望加速去产能,春节前或为最佳布局时机

3.1 Q4 消费提振价格回升,行业去产能仍处于初期

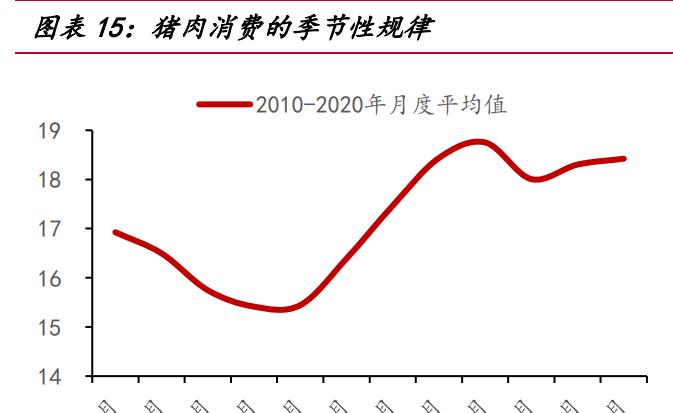

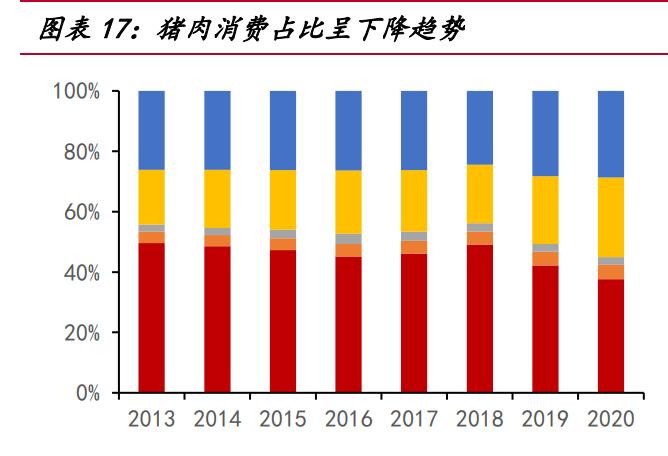

需求端看:短期,受南方腌腊、春节影响,四季度是传统猪肉消费旺季,但往往 春节后 2-5 月消费低迷,为传统消费淡季。预计四季度猪价反弹,春节后继续下行态 势。中长期,随着年龄结构改变、生活习惯改变,猪肉消费占比会逐渐下降,猪肉消 费量预计将呈现逐年下滑态势。

短期看,通常下半年为猪肉消费旺季,猪价上升;春节后为猪肉消费淡季,猪价 回落。按照历年猪肉消费和价格走势规律,8-9 月猪肉价格一般维持高位,10-11 月 或将小幅度回调,12 月受到年末南方腌腊、春节等季节性因素影响,通常猪肉价格 呈现出翘尾的态势。2006 年以来,三轮完整猪周期中下行年份均满足以上规律。因 此,预计今年春节前,猪价仍将呈现小幅反弹趋势;春节后的消费淡季猪价继续下行。

中长期看,随着我国人口结构、消费习惯改变,猪肉消费量呈下降趋势。一方面, 居民追求健康饮食以及城市化带来饮食多元化,猪肉在饮食中比重下降,禽肉与水产 品占比提升。另一方面,我国老龄化率正缓慢上升。

供给端,生猪供给过剩,当前处于去产能初期。根据 Wind 统计,2021 年 7 月 能繁母猪存栏环比首次转负。根据农业农村部,截至 2021 年 11 月末,我国能繁母 猪存栏 4296 万头,环比下降 1.2%。按照 2021 年 9 月 23 日农业农村部印发的《生 猪产能调控实施方案(暂行)》规定,“十四五”期间能繁母猪正常保有量要稳定在 4100 万头左右,最低保有量不低于 3700 万头。当前能繁母猪存栏量为正常保有量的 105%, 为最低保有量的 116%,全行业产能仍过剩,处于去产能初期。

3.2 上轮周期高盈利影响去产能,预计周期反转出现于 2022 下半年

我们认为当前处于去产能初期,且本轮产能出清速度将较为缓慢,基于以下三条 原因:1)规模场/散户积累的大量盈利,目前行业现金流逐渐恶化,但亏损时间较短,企业资金充裕度仍优于往轮周期底部。2)非洲猪瘟后规模场占比提升,且三元母猪 淘汰、二元母猪补栏,母猪繁殖效能上升,生猪存栏去化速度慢于母猪。3)受消费 旺季、猪病复发与生猪禁调影响,Q4 生猪价格又反弹,节前补栏情绪或影响去产能 进度。接下来,我们将把以上三条原因展开论证。

从资金面看,景气区间赚钱效应强、亏损时间较短、企业现金流状况优于往轮低 点,行业未出现大范围资金链断裂情况。如第一章所述,2021 年初至今,生猪自繁 自养亏损区间头均亏损为 319 元/头,亏损时长 25 周;外购仔猪亏损区间的头均亏损 845 元/头,亏损时长 36 周。从深度看,本轮亏损为往轮周期的 3 倍以上,但景气区 间行业积累了约 1.3 万亿的净利润,为往轮周期行业累计利润水平的 3-4 倍。从时长 看,本轮亏损时长较短,自繁自养亏损区间仅 25 周,远低于 2010-2015 年周期亏损 60 周的时间跨度。

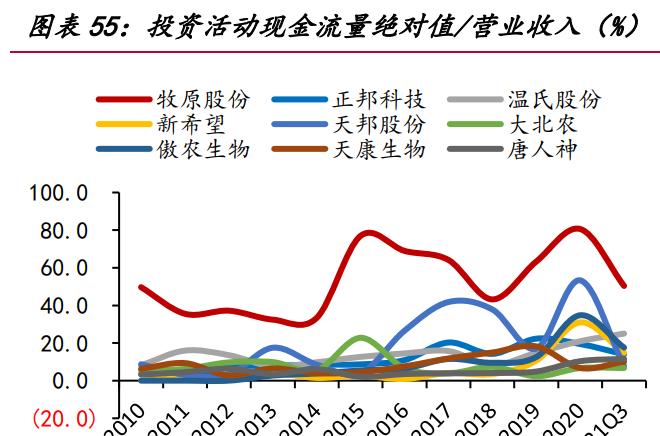

截至 2021Q3,13 家上市猪企经营性现金流净额/营业收入的平均值下滑至 7%, 投资活动现金流量净额绝对值/营业收入下滑至 18.38%。相比之下,2015-2019 年周 期低点时,行业经营性现金流净额/营业收入平均值为 2%,投资活动现金流量净额绝 对值/营业收入为 16%;2010-2015 年周期低点时,经营性现金流净额/营业收入为 4%,投资活动现金流量净额绝对值/营业收入为 7%。当前处于亏损初期,亏损时间 跨度较短,企业现金流充裕度较往轮周期低点仍有下行空间。

从母猪效率看,21 年以来二元母猪回补、三元产能快速淘汰,MSY 上升。2018 年以前,行业 MSY 呈上升趋势,非洲猪瘟的发生带来母猪大量抛售。在行业高盈利 区间,国内生猪养殖户又将大量三元育肥母猪留种,MSY 出现下降趋势。21 年以来 的低猪价驱动三元低效产能去化,MSY 再次回升。根据涌益数据,2022 年母猪 MSY 有望回升至 2018 年水平。根据广东省农业农村厅,2021Q3 广东省三元母猪占比仅 剩 6%,相比 2020Q4 降幅接近 60%。公司方面,正邦科技 2021H1 约淘汰 40 万头 低效母猪,目前公司三元占比较少,自产二元种猪上量。

从情绪面看,高盈利加剧投机心理,生猪价格反弹期间更易激发补栏情绪。在本 轮周期景气区间,生猪自繁自养单头盈利最高已接近 3000 元,前两轮周期高点单头 盈利不足 900 元,超高盈利使产业里的投机氛围与前几轮比大大增加。2021 年 2 月 以来猪价大幅下滑,4-10 月行业进入深度亏损期,但 2021Q4 开始猪价又重新进入 盈利区。养殖户对本轮周期行情期待高,对底部补栏持观望态度,猪价的阶段性反弹 更容易激发养殖户的补栏积极性。

预计周期反转将出现在 22Q2-Q3。根据农业农村部数据,2021 年 6 月是能繁母 猪历史高峰,存栏 4564 万头。截至 2021 年 11 月,能繁母猪存栏 4296 万头,环比 下跌 1.2%,累计下跌 5.9%。根据母猪存栏到生猪存栏 4-8 个月的生产周期、到生猪 出栏 10-14 个月的生产周期。理论上,2022 年 4-5 月份猪价见底。在没有动物怡情 影响下,养殖户通常在猪价低迷期间压栏,在猪价回升后增加出栏;屠宰端在猪价低 迷期间增加采购,猪价回升后采购减少。考虑资金面、母猪效率、情绪面这三方面因 素,以及养殖端与屠宰端博弈会使得去产能过程缓慢、反复,预计周期反转后延,拐 点有望出现在 2022Q2-Q3。

中性条件下,本轮周期反转后猪价涨幅有望超 150%。根据往轮周期产能去化幅 度与猪价涨幅的关系,能繁母猪存栏与生猪价格反向变动,生猪价格涨幅为前移 10 个月的母猪存栏去化幅度的 5-20 倍;生猪存栏下降幅度与猪价反转幅度呈现负相关, 猪价涨幅约为生猪存栏降幅的 5-10 倍。假设:1)悲观情况:能繁母猪存栏去化 8%, 生猪存栏去化 16%,则猪价涨幅中枢有望达 110%,即猪价高点约 22 元/公斤;2) 中性情况:能繁母猪存栏去化 12%,生猪存栏去化 24%,则猪价涨幅中枢有望达165%, 即猪价高点约 26.5 元/公斤;3)乐观情况:能繁母猪存栏去化 18%,生猪存栏去化 36%,则猪价涨幅中枢有望达 248%,即猪价高点约 34.8 元/公斤。

3.3 股价往往领先猪价,两个“猪价底”之间通常为最佳买点

目前正处于猪周期下行阶段,资本市场更加关注股价与猪价在何时见底回升,何 时入场能抓住下一轮周期。根据我们的研究结果:在周期拐点附近,猪肉价格与猪企 业绩通常同步变化;而股价拐点通常领先于猪价拐点。若无大规模动物怡情扰动,周 期底部的前两个“猪价底”之间往往是最佳投资时点。

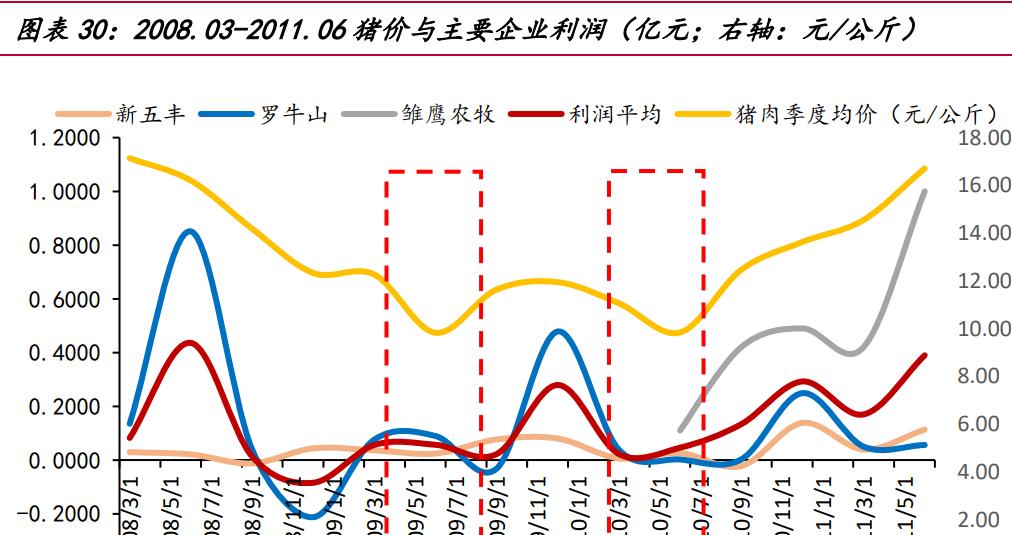

2008-2011 年间,猪肉价格经历“W 型”底部后,于 2010 年 6 月前后实现周期 反转,上市公司业绩与猪价较同步,股价拐点位于第 1 个“猪价底”附近。这一时期 A 股生猪养殖上市公司较少,较纯正的猪企有新五丰、罗牛山和雏鹰农牧。分析三家 上市猪企单季利润与猪价走势可发现,公司单季利润存在三个低点,其中 2008Q4 低 点的出现主要受罗牛山计提坏账准备、股票投资受益大幅下滑等因素影响。剔除该异 常点后,剩余两个利润低点与猪价低点仅相差一个季度,猪价与业绩低点较为一致。 从股价与猪价走势看,猪价第一个底部之前的阶段反弹中,股价已开始上涨;两个“猪 价底”之间,罗牛山开启快速上涨行情;猪价第二个底部后,新五丰股价继续震荡上 行,罗牛山股价高位回落。这一阶段上市公司较少,生猪养殖板块效应较弱。

2013-2015 年间,在周期内部因素影响下行业缓慢去产能,周期出现三个低点, 在 2015 年 3 月前后周期实现反转,上市公司业绩与猪价具有同步性,股价拐点位于 第 2 个猪价底部。这一阶段,温氏股份和牧原股份刚刚上市,正邦和天邦生猪养殖业 务占比上升,A 股里生猪养殖板块开始逐渐体现板块效应。选取新五丰、罗牛山、正 邦科技、天邦股份四家公司,分析其利润与猪价之间的关系可得,在三个猪价低点, 分别位于 2013 年 4 月、2014 年 4 月、2015 年 3 月,各家公司业绩也同样出现 3 个 低谷期,公司业绩与猪价走势趋于一致。这一阶段随着生猪养殖上市公司增多,生猪 行业逐渐形成板块效应。在第 2 个猪价低点,猪价与股价开启同步上涨趋势;在第 3 个猪价低点,猪企股价略有回调,但股价仍高于第 1 个猪价低点的股价水平。

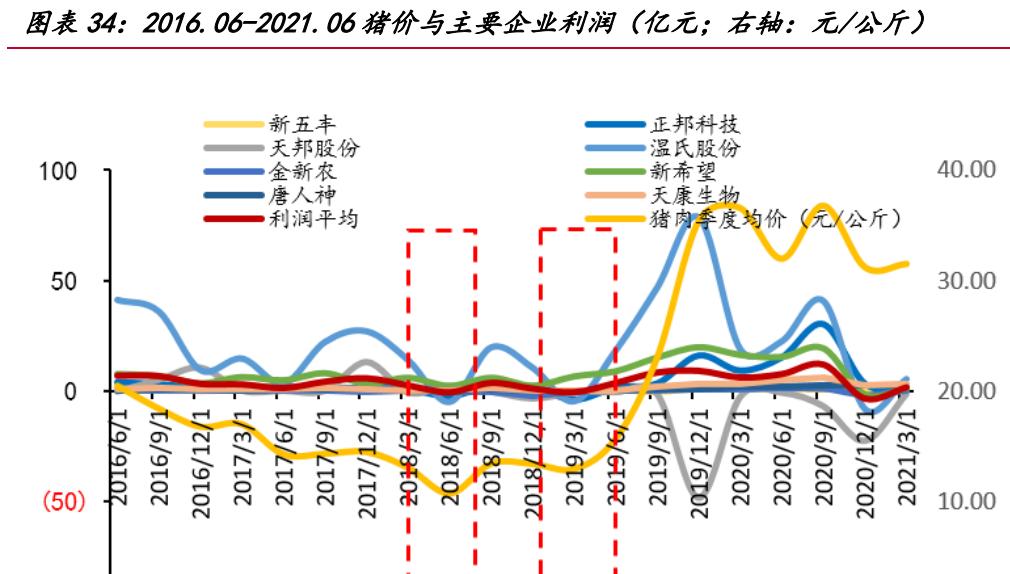

2017-2019 年间,在前期环保禁养政策和后期非洲猪瘟的驱动下,猪价走出“W 型”底部,并于 2019 年 2 月前后实现周期反转,上市公司业绩与猪价亦具有同步性, 股价拐点位于第 1 和第 2 个“猪价底”之间。这一时期生猪上市公司增多,选取温氏 股份、正邦科技等 8 家上市公司,分析猪价与公司业绩走势可以发现,本轮周期底部 有两个低点,分别位于 2018 年 5 月与 2019 年 2 月,猪企业绩低点与猪价低点基本 一致。2018 年 8 月,我国辽宁发生第一例非洲猪瘟,猪瘟点状发生、强力去产能, 猪价实现反转。本轮周期中,板块股价拐点位于第 1 个“猪价底”与第 2 个“猪价 底”之间,与发生第一例非瘟病例时间接近。随着上市饲料企业拓展生猪养殖业务和 “非洲猪瘟”怡情带来的超级行情,A 股里生猪养殖板块效应得到明显的增强。

4、生猪市场空间超万亿,未来集中度提升是必经之路

4.1 中国生猪养殖市场空间超万亿,未来有望诞生万亿市值巨头

中国猪肉消费规模全球第一,人均消费缓慢下行。猪肉需求在我国较为刚性,国 人的饮食消费习惯青睐猪肉。根据美国农业部,2022 年预计中国猪肉消费量 4841 万 吨,在全球猪肉消费中占比 47%,位列全球第一。在中国肉类生产结构中,猪肉占比 保持在 40%左右,位列动物性蛋白消费品种之首。根据国家统计局,2020 年中国人 均猪肉消费量约 18.2 千克,同比下降超 10%。随着人民消费习惯改善,肉类消费更 加多元化,人均猪肉消费量略有下降。

中国生猪市场空间过万亿,拥有孕育大公司的肥沃土壤。根据国家统计局,2018 年生猪总出栏 6.94 亿头,2019 年受非洲猪瘟影响出栏 5.44 亿头,2020 年母猪产能 不足,生猪出栏量继续下降。正常情况下,我国生猪出栏量在 7 亿头左右,按出栏的 标准体重 120kg,销售均价 17 元/kg 测算,我国生猪市场规模约为 1.43 万亿。根据 美国农业部,2014 年以来我国猪肉消费量有所下降,消费量中枢约为 5500 万吨,按 照 17 元/kg 测算,我国生猪市场空间约 9350 亿元。

我国生猪养殖行业呈现“大行业,小公司”的格局。若按照 1.43 万亿市场规模 计算,我国生猪养殖上市公司 CR13 为 13.26%,近似完全竞争格局。参照美国,头 部猪企 Smithfield 市占率已达 15%,规模排名第二的猪企 Triumph foods 市占率也达 到了 6%,相比之下,2020 年我国头部猪企牧原股份市占率 3.85%,排名第二的温 氏股份市占率 3.24%,与美国头部猪企市占率仍有很大差距。

4.2 竞争格局:牧原股份盈利能力强劲,温氏股份现金流充裕

牧原、正邦、温氏出栏量位列前三。2021 年,牧原股份生猪出栏 4026.3 万头, 同比增长 122%,位居行业第一;正邦科技生猪出栏 1492.67 万头,同比增长 56%, 位居行业第二;温氏股份生猪出栏 1321.74 万头,同比增长 38%,位居行业第三。 按照全年5.5 亿头的出栏量测算,2021 年生猪养殖行业 CR5 为 15%,CR10为 17%。 尽管非洲猪瘟驱动下散户产能占比下降,龙头快速扩张,但行业仍近似完全竞争市场。

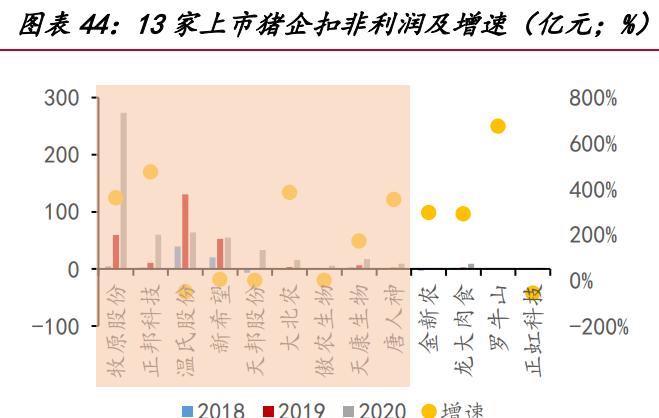

分析 13 家生猪养殖上市公司的收入与利润可得:从收入看,新希望的营业收入 最高,2020 年营业收入 1098.25 亿元,同比增长 33.85%,新希望饲料业务占比较 大,2020 年饲料业务占比 47%;牧原股份收入增速最快,2020 年营业收入 562.77 亿元,同比增长 178.31%。从利润看,牧原股份净利润最多,2020 年扣非归母净利 润 273.27 亿元,同比增长 360.24%;从增速看,天邦股份、傲农生物扣非归母净利 润增速较大,主要原因是 2019 年利润基数较小。我们初步按照出栏量、营收规模、 利润规模筛选出 9 家上市公司。

从养殖模式看,两家龙头企业牧原股份、温氏股份分别采取自繁自养、公司 农 户两种商业模式。自繁自养是重资产模式,是公司自建养殖场,雇用农工集约养殖、 统一管理的养殖方式;公司 农户是轻资产模式,公司提供仔猪、饲料、疫苗等,将 育肥阶段以委托饲养的方式交由农户负责,农户按标准出资新建或改造现有的养殖场, 最终将成熟的商品猪回售给公司的养殖方式。除牧原、温氏外,正邦、新希望等其他 7 家公司均采用两者结合的养殖模式。

从防疫特点看,“公司 农户”养殖密度低,感染概率小;但农户猪场较简陋,公 司防疫方案落地长、难度大。自繁自养模式养殖密度高,感染风险大,但是猪场防疫等级高、防疫方案更易落地。养殖成本上看,公司 农户属于轻资产、分散化运作模 式,折旧低、人工成本高;自繁自养是重资产、规模化养殖,折旧高、人工成本低。 从挑战和前景看,近几年人工、土地、资金资源受到,优质农户稀缺,公司 农户发 展受限;规模化扩张的速度受到土地和资金的限制,自繁自养亦面临扩张难的问题。

从养殖效率看,牧原股份的成本控制最好、养殖效率最高。2021 年前三季度, 牧原完全成本约为 14.7 元/公斤,PSY 约为 24。公司通过精选种猪群、降低仔猪成 本,自配精细化配方、提高饲料转化率,以及提高养殖规模,构建起成本优势护城河。 温氏股份受到行业景气区间外购仔猪较多影响,前三季度完全成本较高,11 月份随 着外购仔猪完全出栏,完全成本将下降至 17-18 元/公斤,PSY 已恢复至 20 以上。

从种猪繁殖上看,国内企业主流方式是三元杂交,牧原采用二元轮回杂交。通常 规模较大的养猪企业具有自繁母猪的能力,国内市场上约有七成采用三元杂交。三元 杂交是通过杜洛克、长白、大约克三种国外种猪杂交,得到的三元商品猪集合了三个 品种优势。而以牧原股份代表的猪企采用二元轮回杂交,商品代自行留选后备母猪, 这样优点在于能避免母猪持续引进,但缺点在于父本杂种优势较弱。当猪价大幅波动, 二元轮回杂交因具有更高的灵活性,可在周期底部转换商品猪为能繁母猪,为未来价 格上行备货,在周期顶部,将能繁母猪转换为商品猪。但在猪价波动不大的环境下, 三元杂交凭借杂交优势可实现较低的繁育成本。

历史上,牧原股份营利能力行业第一,受猪瘟影响温氏营利能力下降。对 9 家上 市猪企杜邦分析可得:2020 年 ROE 排名前三分别是牧原股份、天邦股份、温氏股 份,2021Q3 排名前三分别是牧原股份、大北农、天康生物。2020 年销售净利率排名 前三的公司分别是牧原股份、天邦股份、天康生物;2021Q3 销售净利率排名前三的 公司分别是牧原股份、大北农、天康生物。2019 年之前,温氏股份营利能力较强。 在猪瘟影响下,2020 年公司生猪出栏量同比大幅下滑近 50%。2020 年起公司升级 防疫措施,2021 年生猪出栏 1321.74 万头,已恢复至 2019 年出栏量 70%以上。

傲农生物、正邦科技、天邦股份的杠杆比例居于行业前列。傲农生物的权益乘数 长期处于行业前列,2020 年权益乘数为 3.08,2021Q3 权益乘数为 4.99。2020 年正 邦、天康的权益乘数分别为 2.41、2.29,相比 2019 年变动-0.68、0.13,位列行业第 二、第三;2021Q3 正邦、天邦的权益乘数分别为 4.04、3.93,位列行业第二、第三。 全行业的权益乘数明显上升,反应出行业进入低谷期,上市公司现金流吃紧。

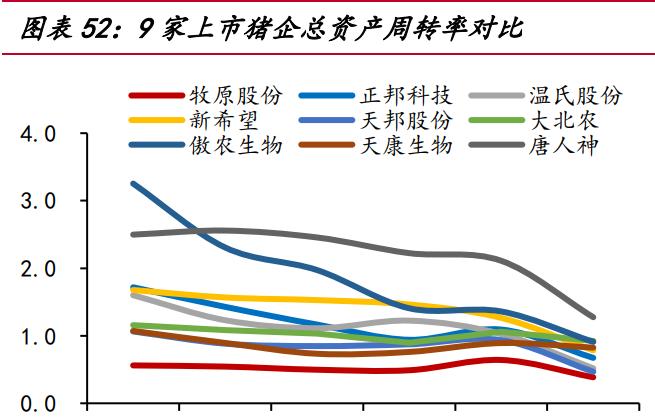

唐人神、大北农、傲农生物营运能力位居前三。我国生猪养殖行业集中度低, 2016-2019 年,受环保政策、动物怡情及猪价低迷影响,行业集中度提升、头部企业 规模扩大,行业总资产周转率总体呈下降趋势。随着 2020 年猪价强力反弹,行业周 转率开始企稳;2021 年行业进入深亏阶段,全行业总资产周转率明显下滑。2020 年 总资产周转率排名前三的公司为唐人神、傲农生物、新希望,分别 211%、136%、 126%,同比变动-11%、-5%、-20%;2021Q3 总资产周转率排名前三的分别是唐人 神、大北农、傲农生物,分别为 127%、92%、91%。

天康生物、牧原股份、傲农生物经营性现金流较为充裕,牧原股份、温氏股份、 傲农生物投资性现金支出较多。按照经营现金净流量/营收口径,2020 年行业排名前 三的公司分别是牧原股份、天邦股份、温氏股份,三家公司 2020 年经营现金净流量 /营收分别为 41%、41%、11%;2021Q3 行业排名前三的公司分别是天康生物、牧原 股份、傲农生物,经营现金净流量/营收分别为 29%、24%、3%。从公司投资现金净 流量绝对值/营收看,2020 年排名前三的公司分别为牧原股份、天邦股份、傲农生物, 分别为 81%、53%、35%;2021Q3 排名前三的公司分别为牧原股份、温氏股份、傲 农生物,分别为 50%、25%、18%。

结合公司养殖效率、规模效应、营利能力、营运能力、杠杆比率、资金充裕度等 六个方面、七个衡量指标,我们为 9 家重要上市猪企打分。位于前 50%的企业该项 指标得 1 分,否则为 0 分。结果显示,牧原股份、温氏股份、正邦科技、天邦股份综 合表现更加突出。(报告来源:未来智库)

4.3 国际经验:动物怡情驱动集中度提升,养殖龙头有望“强者更强”

传播路径:非洲猪瘟于 1921 年在肯尼亚首次被发现,1957 年离开非洲传播到 欧洲国家,1987 年传入南美洲,2007 年非洲猪瘟怡情在东欧国家肆虐,2018 年非 洲猪瘟传播到我国东北地区。西班牙、法国和俄罗斯等国家位于怡情传播链条上游, 其非洲猪瘟防治经验更典型,对我国更具备借鉴意义。

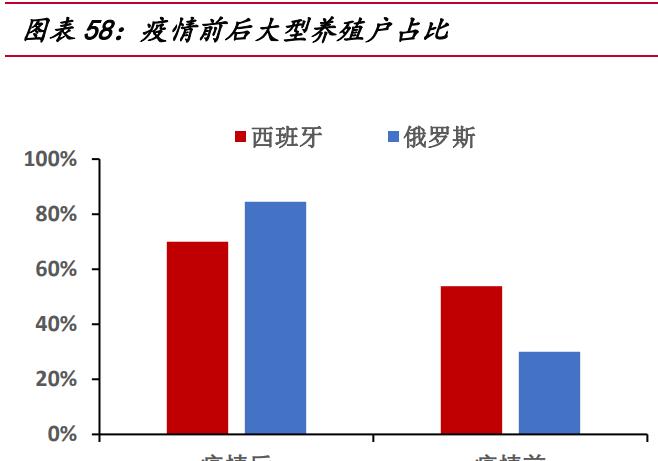

非洲猪瘟后西班牙、俄罗斯等国生猪养殖规模化进程加速,行业集中快速发展。 非洲猪瘟怡情于 1960 年进入西班牙。1985 年起,西班牙开始实施非洲猪瘟怡情根 除计划,历经 10 年才将怡情彻底清除。1999-2009 年,西班牙生猪养殖业超过 11 万 个农场消失,下降幅度达到 61.4%,而单个猪场规模生猪存栏量由 122 头增至 354 头,增幅达 190%。2007 年 11 月,俄罗斯首次报告非洲猪瘟怡情。俄罗斯统计局数 据显示,2007-2017 年,俄罗斯散养户的猪肉产量从 1119 吨下降到 608 吨,下降近 50%。俄罗斯大型生猪养殖企业存栏量占比在 2018 年达到 84.5%。

规模化提升后猪肉价格波动更加剧烈,散养户处于信息劣势,适应市场难度增大。 在养殖规模化程度较高的美国,猪肉价格波动幅度依然剧烈。相对于规模化企业,个 体养殖户收入来源多样,资本投入约束小,产能调整对价格反应更灵活。规模化程度 提升后,大型专业养殖户占比提升,受固定资产投入大、收入来源集中的影响,猪价 下行期间公司缩减产能意愿弱,行业亏损时间更长,猪肉价格的波动幅度反而随着规 模化程度的提升而更加剧烈。

长期看行业门槛、集中度有望提升,养殖龙头将呈现“强者更强”格局。猪病的 发病率与地区养殖密度和生猪流通量呈正相关关系,随着养殖密度的提升,非洲猪瘟、 腹泻、蓝耳等动物怡情可能有所反复,对养殖户的管理与防疫能力提出了更高的要求。 据中国畜牧业年鉴,2009 年-2019 年我国年出栏在 500 头以下的散养户数量下降 66%。预计未来随着非瘟怡情防控、环保政策要求等提升行业门槛,不具备管理与成 本优势的中场有望出清,散户占比或继续下降,大型养殖企业市占率有望继续提升。

5、重点公司分析

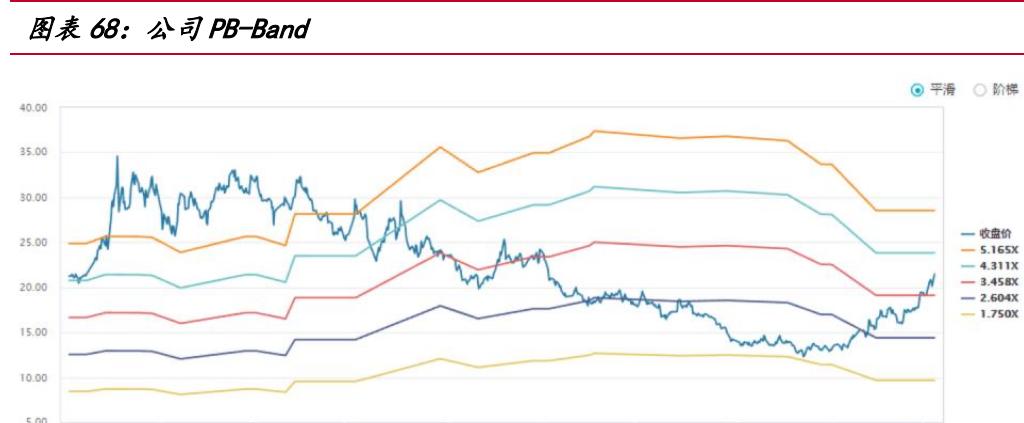

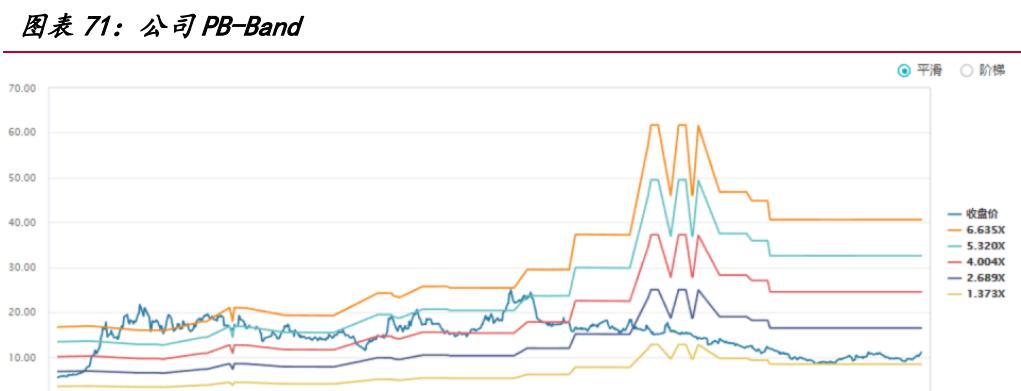

5.1 牧原股份:成本优势明显,养殖龙头穿越周期稳步发展

一体化产业链全面发展,公司出栏有望再创新高。公司采取“全自养、全链条、 智能化”经营模式,是集饲料加工、种猪选育、种猪育肥、屠宰为一体的全产业链公 司。公司凭借其一体化优势,降低成本,提升管理效率,维持公司长期高速增长。公 司 2021 年全年销售生猪 4026.3 万头。

自繁自养模式提升管理效率,维持经营活动稳定。牧原采取自繁自养模式,产量 稳定,公司对养殖厂具有完全的控制能力,食品安全体系可控有效,公司可以根据需 求采用现代化养殖设备。同时公司完全控制种猪上的自繁培育,保证了公司养殖体系 中育肥猪的种源质量。在公司自建工厂的养殖体系下,公司可有效抵御非瘟怡情,从 而维持了生产经营的稳定。

牧原独特轮回二元育种体系保障公司稳定生产。公司建立了种肉兼备的轮回二 元育种体系。在此体系下,标准二元母猪通过与大白或长白的父本培育出新的伪二元 猪。伪二元猪可直接留用育种并不会降低生殖效率,同时也可在种猪充足时转换成商 品猪进行育肥。未来猪价触底反弹,伪二元猪可转换为能繁母猪为公司快速提升出栏 量奠定基础。

公司成本优势突出,行业领先明显。现阶段,公司养殖成本已下降到 14.7 元/kg, 成本为市场最低。公司自建饲料厂,采用低蛋白饲料配方降低了饲料成本。公司自建 猪舍,通过对水源、空气以及饲料严格把控从而杜绝感染源从而降低了药品及疫苗费 用。出栏量快速提升,从而摊薄了公司固定资产折旧上的费用。多因素协同发展力助 公司成本优势领先全行业。

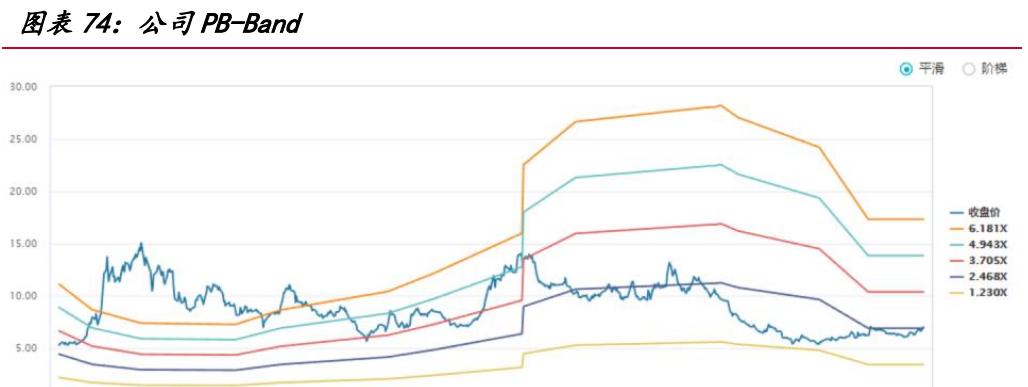

5.2 温氏股份:生猪与黄羽鸡双龙头,公司 农户模式创造生命力

公司是全国布局的大型农牧企业集团,生猪、黄羽肉鸡行业龙头企业。2019 年, 公司生猪出栏量 1851.66 万头、黄羽肉鸡出栏量 9.25 亿只,市场占有率均位列行业 第一。2020 年公司销售肉猪 954.55 万头,收入 398.30 亿元,占比 62%;销售肉鸡 10.51 亿只,收入 232.98 亿元,占比 32%。2020 年末,公司已在全国 20 多个省拥 有 399 家控股公司,4.80 万户合作农户和家庭农场,总资产 805 亿元,净资产 457.88 亿元。公司是国家瘦肉型猪生产技术示范基地、猪良种工程示范基地和无公害肉猪生 产基地,也是全国规模最大的肉鸡养殖企业之一。

生猪去产能进行中,行业集中度有望提升。21 年 7 月份以来,能繁母猪存栏连 续 5 个月下降。截至 2021 年 11 月末,我国能繁母猪存栏 4296 万头,环比下降 1.2%, 相当于正常保有量的 105%。2021 年 6 月为能繁母猪存栏高点,根据养殖周期推算, 22 年 4-5 月份为生猪出栏高峰,生猪去产能将加速进行。我们预计 2022 年前三季度 猪价将进一步下探,猪周期拐点有望于 22Q4 出现。生猪价格持续低迷,以及猪瘟疫 情反复,资金实力较弱且处于信息弱势的散户群体有望加速出清。

公司自主育种能力增强,养殖成本预计将持续下降。2021 年前三季度公司出栏 肥猪中外购仔猪占比较高,致使公司在前三季度养殖成本高达 22 元/公斤。21 年 5 月,公司已停止外购仔猪,外购仔猪已于 11 月出栏完毕,养殖成本有望恢复至 17 元 /公斤。公司自主育种能力增强,种猪有 5 大品种 12 个品系,肉猪有 3 个配套系。公 司未来将继续优化母猪效能,仔猪成本有望进一步压低,2022 年公司目标养殖成本 为 15-16 元/公斤。

“公司 家庭农场”模式正在升级,具备长久生命力。“公司 农户(家庭农场)” 的养殖模式具有持久的生命力,特别是在土地资源相对紧张的地区,具备较强的竞争 力。公司积极推进“公司 农户”模式的变革,现正逐步升级为 3.0 版“公司 现代养 殖小区”模式,未来将向 4.0 版“公司 现代产业园区 职业农民”模式转型。“公司 农户”模式一直在求变自新,显示了强大的生命力。该模式专业化分工程度更高、 市场对接能力强、可分散资源环境承载压力。

5.3 正邦科技:养殖 饲料平滑周期波动,引种后种群效率大幅提升

自繁自养与“公司 农户”结合,生猪出栏量上市猪企排名第二。生猪养殖与饲 料业务是公司主要发展板块,2020 年公司养殖业务收入 348.34 亿元,占比 70.85%; 饲料业务 136.5 亿元,占比 27.76%。公司生猪板块继续优化“公司 农户”的轻资产 发展模式,在养殖优势区域重点发展年出栏 3000 头以上的“公司 农户”客户群体; 同时根据现有储备土地及环保指标,大力布局自繁自养产能。公司生猪出栏量从 2011 年 71 万头大幅提升至 2020 年 955.97 万头,年复合增长率高达 33.5%。根据 2020 年出栏量测算,公司的生猪出栏规模在上市猪企中排名第二;2021 年 1-11 月,公司 累计销售生猪 1,412.15 万头,同比增长 71.84%。

饲料业务量利齐增,继续提升产品盈利水平。公司已构建“饲料—兽药—养殖” 产业链,在遭受猪价波动行情下,行业盈利能力将向饲料、兽药产业传导,平滑公司 盈利能力。2021 年,受益于生猪生产持续恢复,饲料需求提升带动产量提升。根据 全国饲料工业协会,2021 年 1-6 月份,我国饲料产量 13,933 万吨,同比增长 21.1%。 其中,猪饲料产量 6,246 万吨,同比增长 71.4%。2021 年上半年,公司销售饲料合 计 237.37 万吨,同比增长 20.79%,其中猪料销量 129.66 万吨,同比增长 19.93%, 禽料销量 93.01 万吨,同比增长 24.02%。

提前完成低效母猪淘汰,仔猪成本进入下降周期。2020 年公司早于市场反应, 主动率先淘汰低效母猪。2020 年第四季度到 2021 年第一季度总计完成 80 万头低效 母猪淘汰,目前低效母猪淘汰工作已完成。且 2019 年起,公司启动万头引种计划, 目前已完成核心种群的引进和储备,实现了种猪改良效率的大幅提升。展望未来 1-2 年,海外引种开始真正发挥效能,350 万母猪完全自主循环,仔猪成本预计明显低于 非瘟前水平。

5.4 天邦股份:聚焦养殖与屠宰,多种方式增加现金储备

低猪价导致业绩承压,饲料业务剥离回笼资金。由于 21 年处于猪价下行期,公 司养殖成本相对处于高位,全年业绩处于亏损状态。为平稳穿越猪周期,公司通过多 种方式增加现金储备。公司通过出售饲料板块,现金回流超 10 亿。在饲料支付方面, 公司获得了供应链融资支持,获得了较长资金账期。对动保兽药进行集中采购,延长 资金支付账期。同期开展了融资租赁业务,将建好的猪场进行置换,并对部分已建工 厂暂缓建设,从而保证了公司资金相对充足。

屠宰端扩张,养殖巨头向食品企业转型。公司在剥离完饲料业务后,大力发展屠 宰和深加工能力,从生猪销售向肉制品销售进行转变。公司 2021 年生猪屠宰头数达 133.13 万头,2022 年阜阳 500 万头规模屠宰加工厂有望投产。公司同时延伸到电 商、深加工、生鲜团购、餐饮等渠道,在华东地区把养殖和屠宰食品一体化经营渠道 全面打通。

能繁数量充足,公司未来有望快速扩张。公司已建成产能达能繁母猪 70 万头, 出栏弹性较大。公司长期规划出栏 3000 万头生猪,主要采取轻资产模式扩张,未来 通过自繁自养与天邦优质种猪推广对外合作,为代养合作商提供种猪或仔猪两种模式, 增加生猪出栏量,进一步提升市占率。

5.5 华统股份:由屠宰向养殖进军后起之秀,产业链一体化经营

屠宰向养殖进军,全力打造产业链一体化经营模式。公司目前以畜禽屠宰业务为 核心,是浙江省规模化畜禽屠宰龙头企业,外销产品包括饲料、生鲜猪肉、生鲜禽肉、 金华火腿等。2020 年,公司发行 5.5 亿元可转债用于建设衢州华统现代化生态养殖 场等 3 个养殖项目及补充流动资金,预计明后年出栏约 150 万和 250 万头。2021 年 公司拟非公开发行股票募集资金 9.2 亿元用于建设年产 4 万吨肉制品加工项目及补 充流动资金,预计建成后公司肉制品深加工业务能力继续提升。公司围绕“饲料加工、 畜禽养殖、畜禽屠宰加工、肉制品深加工”四大环节加强核心竞争力,全力打造一体 化经营模式。

猪价低谷期生猪屠宰业务有望量价齐升,为公司养殖业务提供现金流保障。目前 公司主要收入及利润来源于生鲜猪肉产品,2020 年收入占比 96.38%,毛利占比 95.67%。当前生猪去产能仍是大势所趋,生猪价格仍然处于底部震荡阶段。公司生 猪屠宰业务产能利用率及毛利率有望提升,预计 2021 年公司屠宰量接近 350 万头, 同比增长约 80%,有望为公司提供稳定的现金流。

生猪去产能进行中,行业集中度提升是趋势。21 年7 月份以来,能繁母猪存栏 连续 5 个月下降,截至 2021 年 11 月末,我国能繁母猪存栏 4296 万头,环比下降 1.2%,相当于正常保有量的 105%。2021 年 6 月为能繁母猪存栏高点,根据养殖周 期推算,22 年 4-5 月份为生猪出栏高峰,生猪去产能将加速进行。我们预计 2022 年 前三季度猪价将进一步下探,猪周期拐点有望于 22Q4 出现。生猪价格持续低迷,以 及猪瘟怡情反复,资金实力较弱且处于信息弱势的散户群体有望加速出清。未来优势 企业有望利用自身优势持续扩大产能,围绕畜禽资源、成本控制、产品开发、品牌塑 造、经营管理等方面扩大市场份额与影响力。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 – 官方网站

近几年养殖业发展趋势(2022年养殖业的发展趋势)

编辑:昊阳